Золото продемонстрировало большой отскок и приблизилось к максимумам 2020 и 2021 годов. Но фондовый рынок также восстановился и сильно превзошел золото за последние несколько недель.

Благодаря последнему отскоку фондовый рынок свернул с пути к мегамедвежьему рынку. Тем не менее, экономические данные постепенно ухудшаются, и в конечном итоге может наступить рецессия, а вместе с тем, вероятно, начнется снижение процентных ставок.

А пока, чтобы получить более полное представление о текущем состоянии драгоценных металлов, следует обратиться к истории.

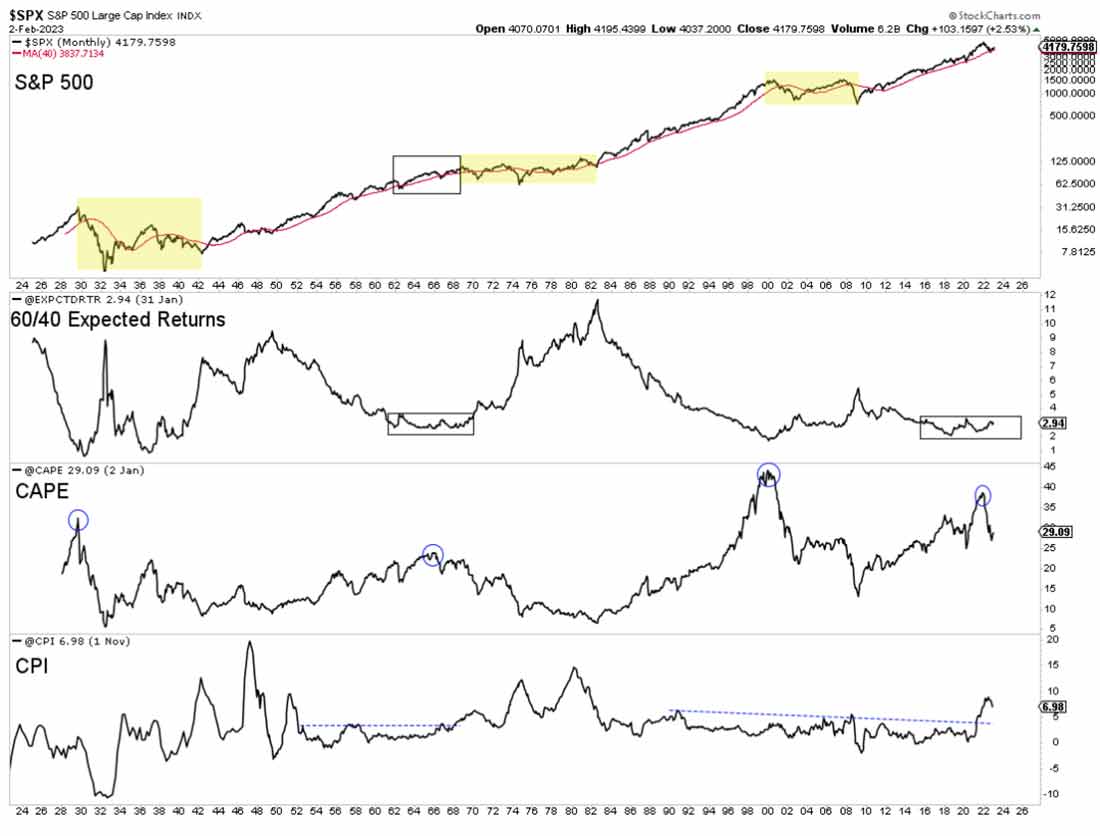

На приведенном ниже графике представлены динамика S&P 500, данные об ожидаемой доходности портфеля 60/40, коэффициент CAPE (коэффициент PE за 10 лет) и инфляция ИПЦ. Желтыми прямоугольниками отмечены долгосрочные медвежьи рынки.

Сегодняшнее положение дел очень напоминает середину 1960-х. В обоих случаях ожидаемая доходность очень низкая, оценки крайне завышенные, а уровень инфляции взлетел после многих лет затишья.

Золото сегодня может находиться в положении, в котором находились акции золотодобытчиков в начале-середине 1960-х годов.

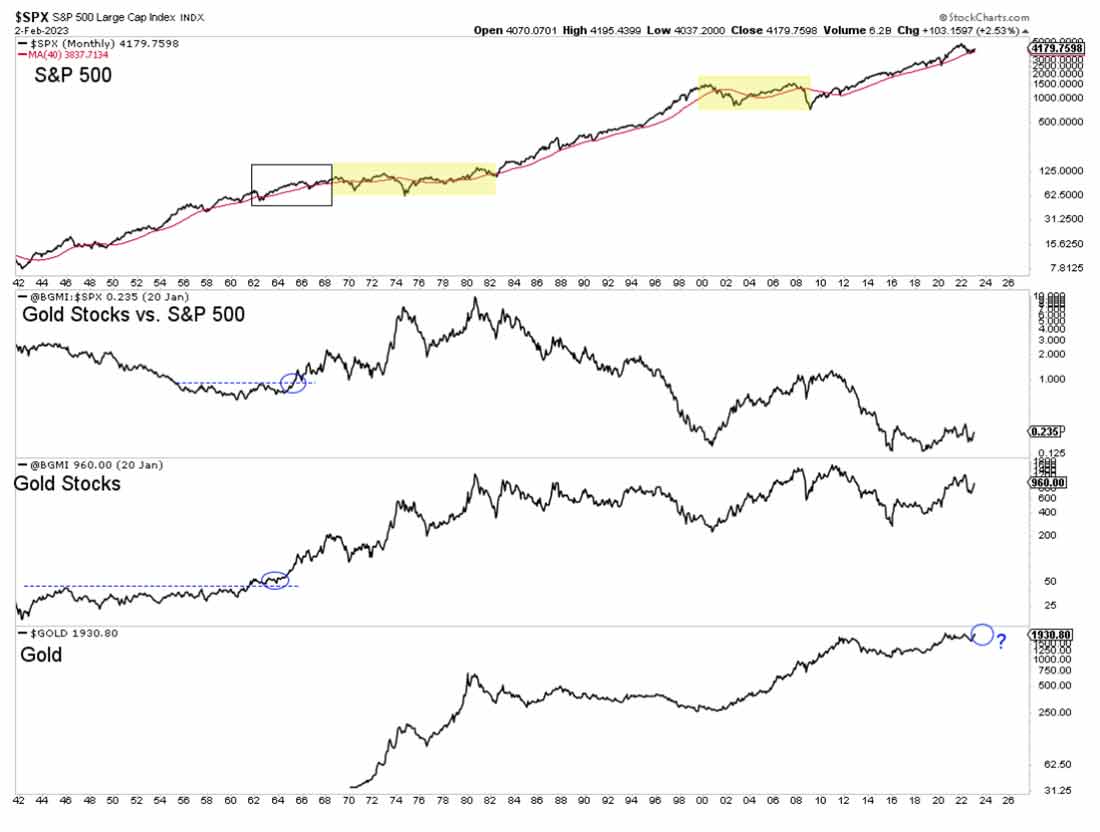

На следующем графике отражены S&P 500, акции золотодобывающих компаний против S&P 500, сами акции, а в самом низу — цена золота. Данные о золотых акциях взяты из индекса Barron’s Gold Mining Index.

В 1960-х акции золотодобытчиков служили заменителем драгоценных металлов, поскольку никто не мог владеть золотом.

Золотые акции совершили многолетний прорыв в 1964 году, который был вызван тем, что соотношение золотых акций и S&P 500 вырвалось из 9-летнего канала консолидации.

Золото сегодня может занимать аналогичную позицию.

Чтобы драгоценные металлы вышли на реальный и долговременный бычий рынок, золото по отношению к S&P 500 должно превысить свои максимумы 2016 и 2020 годов, обозначенные цифрой «2» на графике ниже.

Если соотношение сможет подняться выше 1, золото должно преодолеть отметку $2.100 долларов, а серебро должно как минимум вырасти до $30 долларов. Однако прорыв выше 2 подтвердит новый долгосрочный бычий рынок драгметаллов.

Ранее я уже писал, что появились признаки грядущей коррекции драгоценных металлов.

В связи с идущей коррекцией важно следить за фондовым рынком. Чем сильнее фондовый рынок и чем лучше экономические данные, тем дольше золото и серебро будут корректироваться.

Если до наступления весны фондовый рынок развернется вниз, а экономические данные ослабнут, благородные металлы быстро учуют приближающееся снижение ставок.

Даже в условиях умеренной рецессии ФРС придется снизить ставки, а золото должно подняться как минимум до $2.400 долларов.