Если и есть что-то положительное в финансовом мире 21-го века, так это то, что интернет позволяет получить доступ к множеству видов анализа. Раньше приходилось иметь дело с односторонней точкой зрения жадного до комиссионных брокера. Однако сегодня те, кто желает найти информацию об инвестициях, могут делать это без внешнего влияния.

Интернет позволяет просвещать массы на тему надежных денег, денежно-кредитной истории и манипулирования рынками центральными банками и их дилерами-агентами. Поскольку это связано с ценой золота, любой, у кого есть доступ в интернет, может узнать о кризисе 1957 года, Лондонском золотом пуле, о закрытии Никсоном «золотого окно» и многом другом.

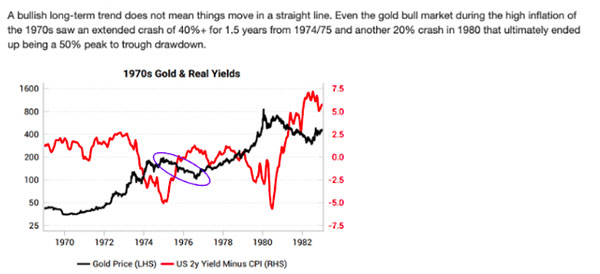

Интересующиеся также могут узнать о долгосрочных исторических драйверах золота и корреляциях, которые сохранялись на протяжении десятилетий. Две из них — это денежная масса и реальные процентные ставки (с поправкой на инфляцию).

Однако сегодня речь пойдет о другом. Недавно организация Variant Perception опубликовала краткую статью, которая содержит важный урок из истории золота и помогает понять некоторые из основных долгосрочных движущих сил для цены драгметалла.

Как пишет автор: «В 1975 году гражданам США было снова разрешено владеть золотом в макросреде повышенной инфляции; это могло натолкнуть на мысль о последующем росте цены золота с 1975 года, но произошло прямо противоположное».

Этими словами статья заканчивается. Что в 1975 году могло вызвать «прямо противоположное» явление?

Как вы знаете, 5 апреля 1933 года президент Рузвельт подписал указ, согласно которому к 1 мая 1933 года граждане США должны были обменять все свое золото на валюту по курсу $20,67 долларов за унцию. С этого дня владение золотом гражданами США стало незаконным.

Так было до 1 января 1975 года, когда президент Форд окончательно отменил указ и снова разрешил частное владение золотым металлом. Так почему же, как отмечает автор, цена упала, когда «можно было ожидать ее роста»?

Возможно, вас не удивит, что фьючерсы на золото на COMEX начали торговаться 31 декабря 1974 года.

И какова была цель создания рынка золотых деривативов? Ответ очевиден. Возможно, ожидаемый рост физического спроса можно было предотвратить или устранить, если превратить золото из надежного средства сохранения богатства в неустойчивый «рисковый актив».

Можно подумать, что это простая теория заговора; однако благодаря Wikileaks стало известно, что на самом деле это факт заговора.

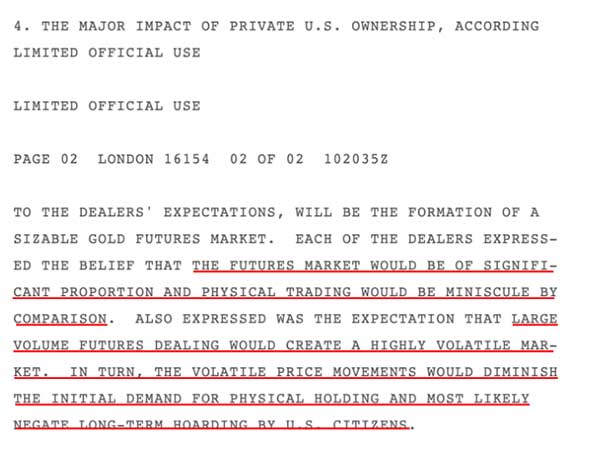

Wikileaks приводит текст телеграммы, отправленной 10 декабря 1974 года — за три недели до разрешения частного владения золотым металлом в США.

Эта телеграмма была отправлена из Министерства финансов Великобритании государственному секретарю США.

В тексте говорится о том, что объем торговли фьючерсами, вероятно, превзойдет объем физической торговли.

Далее говорится, что торговля фьючерсами в больших объемах приведет к созданию волатильного рынка, а волатильность цен приведет к снижению физического спроса.

И какой урок во всем этом? В 2021 году золото сильно недооценено из-за банковских вмешательств, которые продолжаются и по сей день.

«Золото» больше не просто физический металл. Это также фьючерсные счета, договоры аренды, векселя, опционы, нераспределенные счета и ETF. Но они не обеспечены физическим металлом, и когда банковские махинации окончательно потерпят неудачу, те, кто доверился этим «инвестициям», останется у разбитого корыта.

Покупайте только физическое золото. Не принимайте замену, спонсируемую банком. И продолжайте готовиться к неизбежной монетарной перезагрузке.