Во время последнего выступления председатель ФРС Джером Пауэлл заявил о принятии новой инфляционной политики. В прошлом центральный банк ориентировался на уровень инфляции в 2% в соответствии с индексом потребительских цен (ИПЦ). Теперь же в приоритете будет «таргетирование средней инфляции». По сути, Федрезерв позволит ИПЦ «умеренно» превысить 2% «на некоторое время», чтобы сбалансировать периоды, когда он опускается ниже. Фактически, теперь у центробанка есть повод позволить инфляции расти. ФРС начала этот сдвиг в политике не из-за каких-то грандиозных экономических идей, а из необходимости.

И, похоже, никто не понимает, что все это чушь. ФРС просто придумывает на ходу, так как сама находится в затруднительном положении. Посредством монетарных стимулов Федрезерв обеспечил условия, в которых не сможет бороться с инфляцией, которую он создает.

Но подобная политика станет основой для целого ряда новых проблем. По мнению экономиста и финансового аналитика Марка ДеВивера, все это может вернуть нас в экономику 1970-х годов с ее быстро растущими ценами.

Двадцать седьмого августа Федрезерв заявил о важном пересмотре монетарной политики, заменив целевое значение инфляции в 2%, установленное в 2012 году, обновленным подходом, согласно которому ФРС будет сосредоточена на среднем уровне. Как заявил центробанк, «на некоторое время после постоянного удержания инфляции ниже двух процентов, целью соответствующей денежно-кредитной политики станет достижение умеренной инфляции выше 2%». Таким образом, идея состоит в том, чтобы позволить инфляции превышать 2% до тех пор, пока она не достигнет в среднем 2% за некоторое неопределенное количество отрезков времени, а не стремиться к поддержанию постоянного уровня в 2%.

Помимо того, что это является нарушением мандата ФРС по обеспечению стабильности цен, который, как указал Филипп Багус, «буквально означает нулевую инфляцию цен», новая стратегия, как она была описана, не содержит двух важных деталей, которые требуются для того, чтобы она являлась не просто предоставленной самой себе лицензией на спонтанное формирование монетарной политики:

- Во-первых, как отметили многие авторы, практически любое политическое действие можно оправдать путем соответствующего выбора количества периодов для усреднения. Ничто не исключает возможности, что это число могут произвольно изменить в соответствии с прихотью политиков.

- Во-вторых, нет никаких указаний относительно того, как ФРС будет реагировать на устойчивый восходящий тренд инфляции цен. Хотелось бы сосредоточить внимание на этом упущении, которое кажется особенно вопиющим, учитывая риски роста инфляции, возникшие в результате беспрецедентного увеличения денежной массы в этом году.

Как сказал бывший председатель ФРС Уильям Макчесни Мартин, работа центрального банка состоит в том, чтобы «убрать чашу для пунша, когда вечеринка в самом разгаре». Пока инфляция остается ниже целевого показателя в 2%, пунша будет предостаточно. Ставка по фондам будет оставаться на нуле, а новая политика — спорной. Изменение политики начнет иметь значение только при превышении 2%. Предположительно, поначалу среднее значение будет ниже этой отметки, а это означает, что ставки останутся неизменными, хотя в противном случае их могли повысить. Но что произойдет, если среднее значение продолжит расти, пока значительно не превысит 2%? Как резко в этот момент придется убрать чашу для пунша?

В этих обстоятельствах трудно представить, как требование стабильности цен будет выполняться, учитывая скачки на 25 базисных пунктов, которые были типичными для предыдущих циклов повышения ставок. Поскольку инфляция имеет тенденцию к росту, дальнейшее медленное продвижение после столь долгой передышки может привести к риску роста инфляционных ожиданий и потере контроля над инфляцией.

Логично предположить, что при новом режиме центральный банк должен гораздо решительнее реагировать на превышение целевого значения. Фазу пониженной инфляции на длительный период придется контролировать путем агрессивного ужесточения. Раньше ФРС могла плавно и вполне предсказуемо скорректировать ставки вверх, но новая политика может предполагать стремительные взлеты, которые, возможно, будут гораздо сильнее, чем необходимо для восстановления стабильности цен.

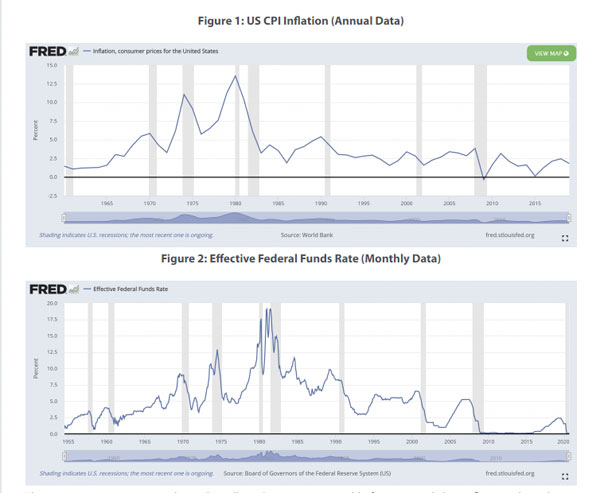

Этот сценарий понятен каждому, кто знаком с экономической историей 1970-х годов. Впервые инфляция в США начала расти в конце 1960-х одновременно с превышением расходов над доходами в результате программ «Великое общество» и войны во Вьетнаме. Затем она подскочила после нефтяных потрясений 1973 и 1979 годов. Денежно-кредитная политика оставалась чрезмерно гибкой до конца десятилетия, когда Федрезерв, наконец, был вынужден развернуться и довести ставку по федеральным фондам почти до 20% к началу 1980-х годов.

Новая политика имеет смысл только в мире постоянно низкой инфляции, когда ФРС может спокойно отказаться от мандата стабильности цен и сосредоточиться на других целях. К сожалению, оснований исключить высокую инфляцию в будущем нет, и вряд ли будут. Когда бы ни произошел этот переход, таргетирование средней инфляции гарантирует существенное отставание центральных банков от кривой.

Нетрудно понять, почему Федеральная резервная система не раскрыла свои планы по борьбе с грядущим ростом инфляции. Она хочет успокоить рынки, оставляя пунш на столе как можно дольше и предпочитая не думать о том, какова будет цена расплаты. Как и в 1980 году, чтобы унести чашу с вечеринки, потребуется немало усилий.

Обращаем Ваше внимание, что мнение автора может не совпадать с мнением аналитиков Золотого Запаса. Наши новости, комментарии, аналитика рынка и прогнозы цен на золото и другие драгметаллы публикуются исключительно в информационных целях и ни в коем случае не являются рекомендациями или инвестиционными стратегиями.