Котировки золота резко начали расти с самого начала января, поскольку вкладчики судорожно пытаются найти безопасные активы-убежища. Рынки объяты паникой на фоне угрозы наступления глобальной пандемии и ожиданий, что смягчение денежно-кредитной политики центробанков подорвет растущий тренд на драгметаллах. Обеспеченные золотом акции биржевых фондов на высоте, а инвестиционные брокеры поддерживают ставки на чрезвычайно высоких бычьих отметках.

Между тем, так традиционно сложилось, что золотому металлу отводится незначительный процент в инвестиционных портфелях. Следует помнить, пока инвесторы прикидывают степень угрозы коронавируса крупнейшим мировым экономикам, что свойства золота как актива безопасности наиболее ярко выражены как раз в наихудшие кризисные времена.

Графики, представленные ниже, показывают, почему золото не исчерпало весь свой потенциал роста.

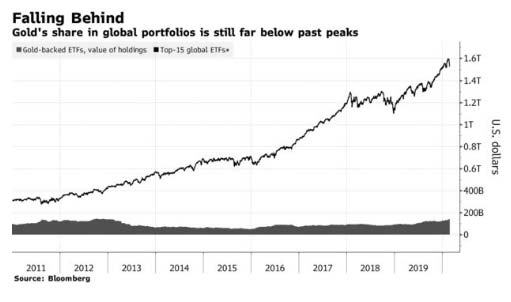

Золотые ETF фонды (Exchange Traded Fund)

Суммарная стоимость биржевых активов, отслеживаемых Bloomberg, после невиданного прироста средств на протяжении предыдущих 25 дней подобралась к настоящему моменту к максимальной отметке в 144 000 000 000 долларов США, достигнутой в 2012 году. Однако, их объем все еще довольно низок относительно суммарного, несмотря на резкий скачок цен в этом году.

«Спросу есть куда расти, особенно на биржевых фондах», — сказал Бенджамин Джонс, стратегический директор по активам инвестиционного холдинга State Street Corporation.

Менее 10% вкладчиков владеют золотом, на которое в среднем приходится не более 2% от других финактивов в инвестиционных портфелях, считает генеральный управляющий инвестиционной корпорацией Спротт, функционирующей в сфере драгметаллов, Петер Гросскопф.

По его словам вкладчикам, слишком вяло участвующим в судьбе желтого металла, необходимо как минимум 5% капитала хранить в золоте. «Даже мизерные подвижки в этом направлении могут привести к росту относительно небольшого рынка».

Угроза спада

Золото получит реальную возможность продемонстрировать свою способность защищать средства, если вспышка коронавируса перерастет в эпидемию. При таком раскладе Оксфорд Экономик — лидер в области глобального прогнозирования и количественного анализа — оценил убытки мирового ВВП в размере 1,1 триллиона USD, а в США и еврозоне рецессия начнется уже в первом полугодии 2020 года.

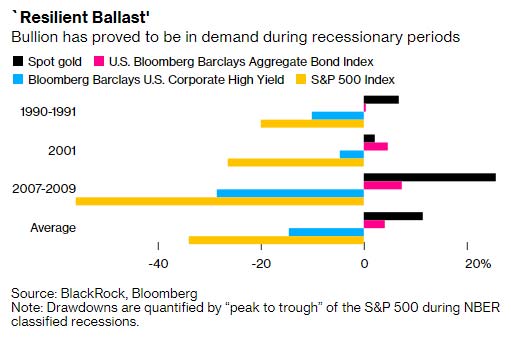

Стабильность актива

Востребованность золота в периоды рецессии подтверждена временем.

Примечание к графику справа. Просадки определяются количественно по пиковым значениям S & P 500 во время классифицированных спадов NBER.

«На фоне вспышки COVID-19 возникли опасения относительно рецессии, но золото давно уже доказало свою стабильность в условиях последних трех периодов спада», — считает руководитель инвестиционной стратегии американского фонда iShares Крис Дханрадж.

Соотношение котировок золота с другими активами

Сравнение цены золотого металл с некоторыми другими активами и металлами наводит на мысль, что стоимость золота еще далеко не переоценена, по мнению Майкла Сюэ, стратега Дойче Банка. На данный момент золото дороже меди или нефти, но соотношение цен остается ниже исторических максимумов. По словам Сюэ, при нынешнем курсе доллара США золото достигнет пика на уровне 2 700 долларов за унцию. Вероятно, в настоящее время «многие инвесторы ожидают откатов цены для совершения более выгодной покупки».

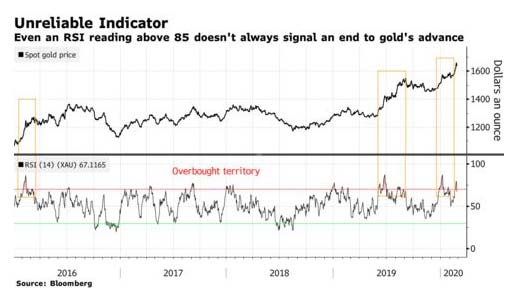

Смешанные прогнозы

На этой неделе индикатор RSI за 14-дневный период для золота превысил отметку в 70 пунктов, что, как правило, указывает на перекупленность ценных бумаг и их готовность к снижению.

Но более пристальный взгляд на опыт последних лет показывает, что RSI не самый надежный индикатор для золота. Несколько раз металл продолжал расти или держался на высоких уровнях даже после того, как индикатор был выше 85 пунктов.

В сложные периоды всегда существует риск, что инвесторы будут продавать золото в качестве крайней меры, как и происходило во время финансового кризиса 2008 года.

Тем не менее, даже если прибыль золота ограничена, это не означает разворот тенденции, сказал Гэри Кристи, глава североамериканских исследований в Trading Central. Иногда после снижения индикатора RSI до 50 пунктов на рынке золота начиналось новое ралли, отметил Кристи.

«В долгосрочной перспективе наш прогноз оптимистичен, так как импульс и тренд остаются бычьими», — сказал он.