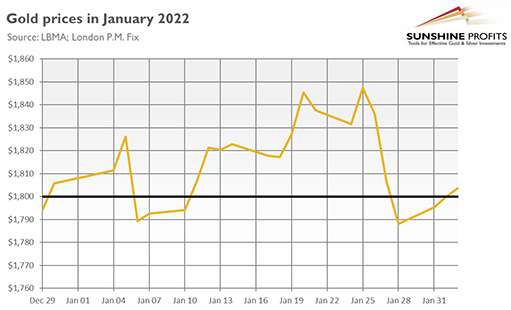

Январь пролетел. Добро пожаловать в февраль! Для золота первый месяц 2022 года был не особенно удачным. Как видно на графике ниже, в течение января драгметалл потерял в цене около $11 долларов, или менее 1%.

Самым неприятным стал тот факт, что золото снова не смогло удержаться выше $1.800 долларов, хотя геополитические риски усилились, а инфляция взлетела до самого высокого уровня за 40 лет! Драгоценный металл преодолел ключевой уровень в начале января и большую часть времени оставался выше него, даже поднявшись до $1.840 долларов во второй половине месяца. Но золото не сумело удержаться и упало на фоне ястребиного заседания FOMC.

Однако есть и положительные моменты. Золото по-прежнему торгуется около $1.800 долларов, несмотря на предстоящий цикл ужесточения ФРС и ястребиные ожидания относительно денежно-кредитной политики США в 2022 году.

ФРС сигнализировала о завершении программы количественного смягчения к марту, первом повышении ставки по федеральным фондам в том же месяце и начале количественного ужесточения в конце этого года. Между тем, рынки теперь ожидают пять повышений процентной ставки.

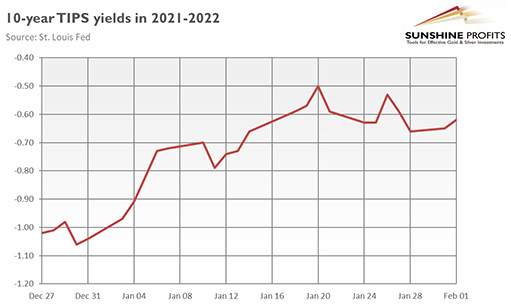

Еще более интригующим и, возможно, обнадеживающим является то, что реальные процентные ставки выросли в прошлом месяце, поднявшись с -1% до -0,6%. Обычно золото отрицательно коррелирует с доходностью TIPS, но в этот раз оно удержалось на плаву на фоне роста ставок.

Последствия для золота

Что поведение золота в январе говорит о его перспективах на 2022 год? Должен признаться, я ожидал, что показатели золота будут хуже. Прошлый месяц показал, что золото не хочет ни опускаться (ни подниматься) и предпочитает двигаться вбок в области $1.800 долларов. Тот факт, что рост ожиданий относительно цикла ужесточения ФРС и повышения реальных процентных ставок не привело к падению цены золота, вселяет несколько больший оптимизм.

Тем не менее, серьезные угрозы остаются. Во-первых, некоторые инвесторы до сих пор недооценивают, насколько агрессивную позицию может занять ФРС в борьбе с инфляцией. День расплаты, вероятно, еще впереди. Только вчера Банк Англии повысил учетную ставку на 25 базисных пунктов, хотя почти половина политиков хотела повысить ее на полпроцента. Во-вторых, рынок, похоже, демонстрирует спад, устанавливая более низкие максимумы с августа 2020 года.

Инвесторы должны помнить, что слова ФРС часто не совпадают с их действиями. Это связано с тем, что ужесточение денежно-кредитной политики может быть болезненным для оценки активов и всех должников, включая дядю Сэма.

Фондовый рынок США уже понес значительные потери в январе. Как показано на графике, индекс S&P 500 потерял несколько сотен пунктов, что стало самым сильным падением с начала пандемии.

Таким образом, ФРС не будет рисковать рецессией в борьбе с инфляцией, особенно если инфляционное давление достигнет пика в этом году, и попытается спланировать мягкую посадку. Следовательно, ФРС может относительно скоро изменить свою позицию, тем более что она ужасно запоздала с ужесточением.

Однако до тех пор, пока основное внимание сосредоточено на ужесточении денежно-кредитной политики, золото, скорее всего, будет торговаться в пределах узкого диапазона.

Некоторые политики и экономисты утверждают, что выход из пандемии COVID-19 больше похож на послевоенную демобилизацию и переход к гражданской промышленности, а не обычному деловому циклу.

Экономисты Белого дома сравнили текущую картину с быстрым ростом цен в 1947 году, вызванным прекращением контроля над ценами в сочетании с проблемами в цепочке поставок и отложенным спросом после войны.

Проблема этой аналогии в том, что это всего лишь один случай более чем 70-летней давности. Более поздние и частые эпизоды инфляции обычно заканчивались рецессией или замедлением в середине цикла.

Ценовое давление имеет собственный внутренний импульс и, как правило, усиливается, а не ослабевает по мере того, как деловой цикл развивается, а запас свободных мощностей сокращается на всех рынках.