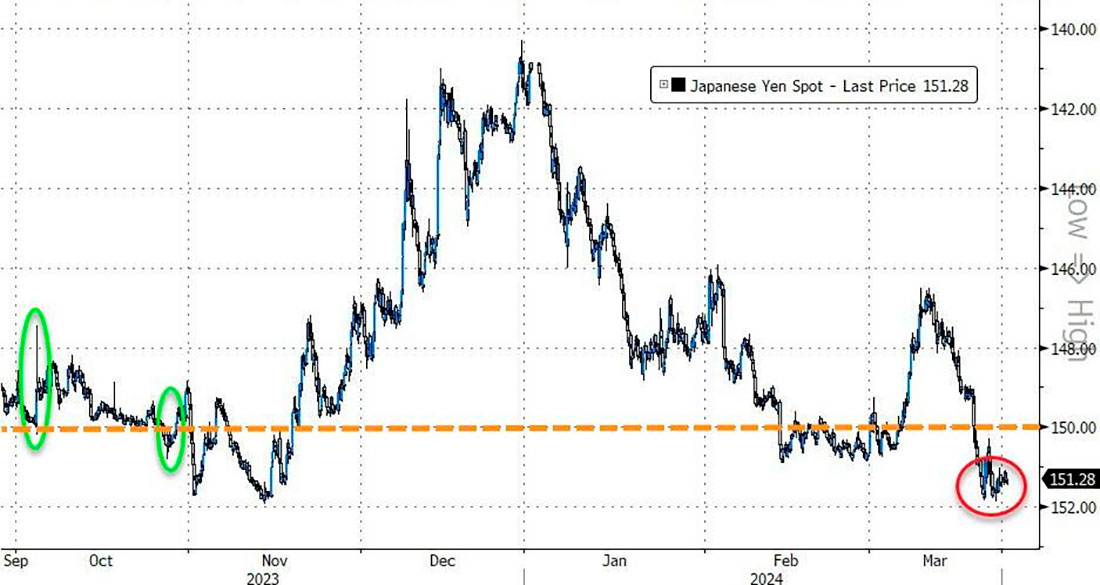

Рекордный максимум для доллара по отношению к иене был достигнут после того, как управляющий Банка Японии (BoJ) объявил об окончании политики отрицательных процентных ставок.

Заявление Банка Японии не только не смогло поддержать иену, но фактически усилило ее падение. Инвесторы не сочли речь Банка Японии достаточно убедительной, чтобы защитить стоимость валюты.

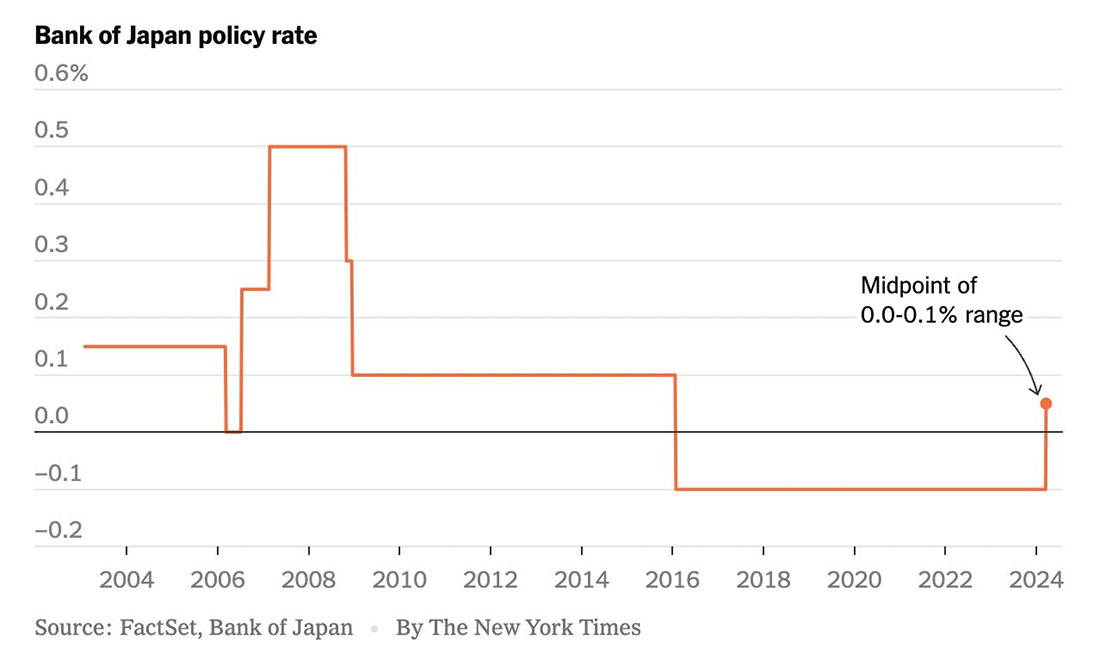

Небольшие повышения ставок кажутся недостаточными, чтобы изменить ситуацию.

Этот новый приступ слабости после объявления о повышении ставок явно вызвал недовольство Банка Японии. Главный валютный чиновник Японии угрожает «принять соответствующие меры» против «коротких спекулянтов». Таким образом, в разработке находится запрет на продажу иены. Центральный банк, который готов защитить свою валюту, запретив короткие продажи, посылает сигнал рынку. Другие страны использовали этот метод в прошлом, но без особого успеха.

Рынок, похоже, осознал, что за «ястребиными» разговорами скрывается особый парадокс. Действительно, хотя защита иены официально является национальным вопросом, медленная эрозия японской валюты в конечном итоге является довольно позитивной для Японии.

Во-первых, резкий рост процентных ставок был бы неустойчивым, учитывая бремя государственного долга. Поскольку долг превышает 200% ВВП, в интересах Японии поддерживать процентные ставки на очень низком уровне, чтобы избежать резкого роста долгового бремени. Цель состоит в том, чтобы позволить инфляции постепенно разрушить этот колоссальный долг. Однако монетизация долга Японии за последние 20 лет начинает оказывать прямое влияние на уровень инфляции в стране. Таким образом, Банк Японии сталкивается с растущим риском резкого ускорения инфляции. Инфляция должна поглотить эту монетизацию, но не слишком быстро.

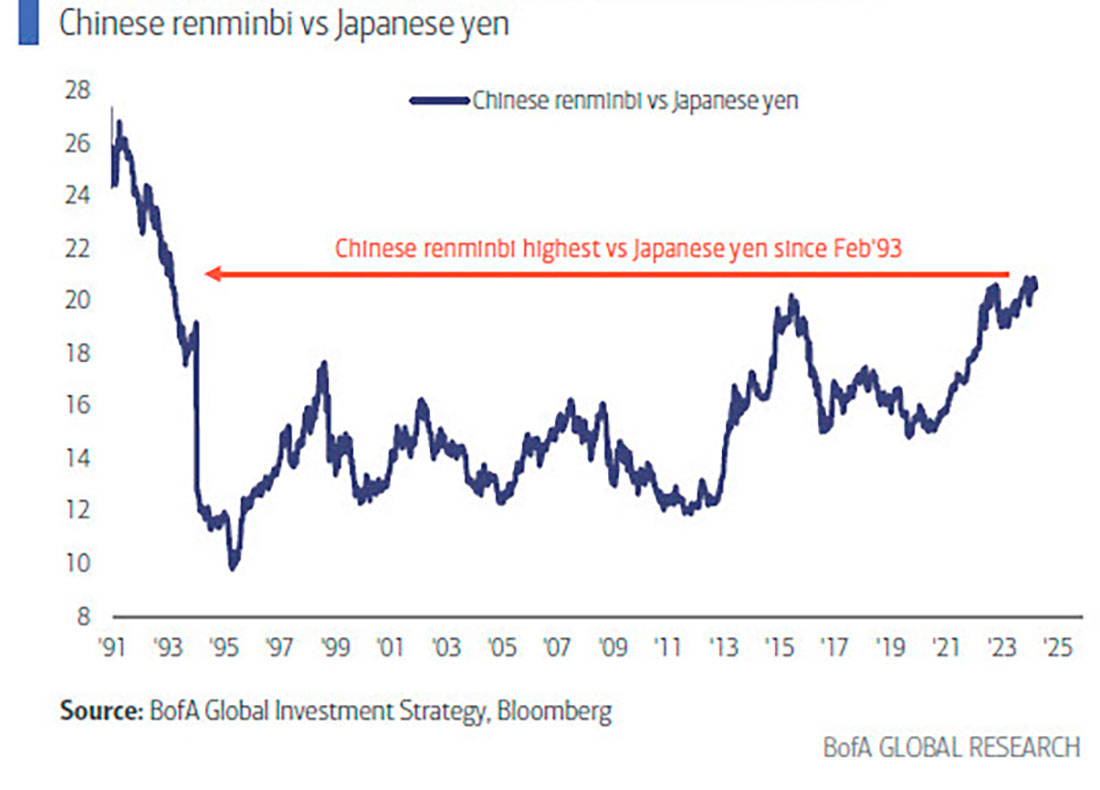

Еще один вызов для Японии исходит от Китая. Как и доллар, юань также находится на рекордно высоком уровне по отношению к иене впервые с 1993 года.

Чтобы сохранить свою конкурентоспособность по отношению к Японии, у Китая нет другого выбора, кроме как провести конкурентную девальвацию своей валюты.

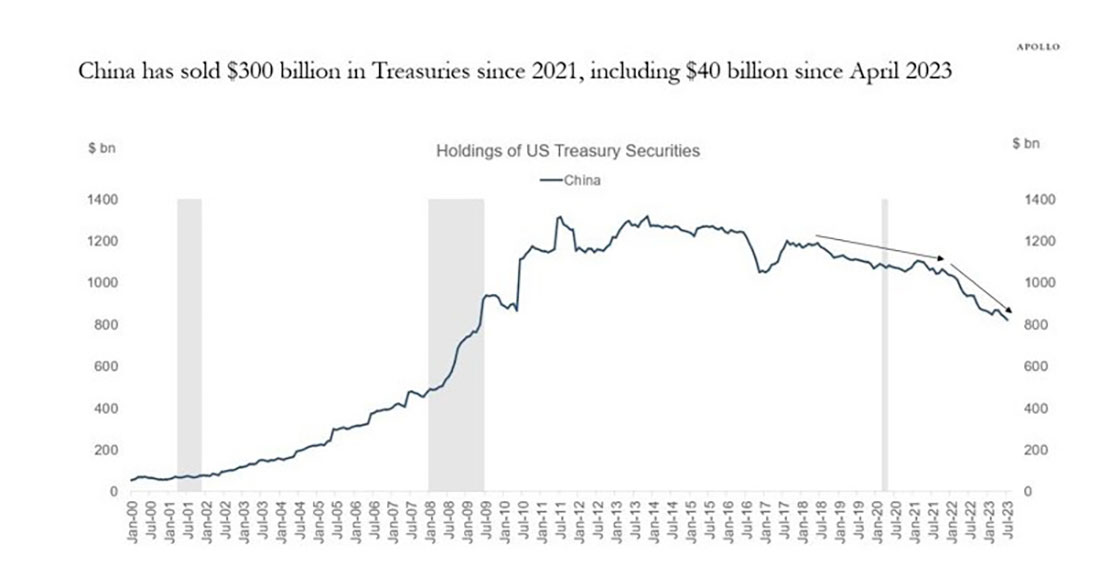

Эта девальвация означает продолжать избавляться от казначейских облигаций США. Продажа Китаем казначейских облигаций США, вероятно, еще больше ускорится в разгар валютной войны.

Япония должна вмешаться, чтобы поддержать свою валюту и контролировать инфляцию, но также должна гарантировать, что Китай не восстановит конкурентное преимущество в результате следующей девальвации валюты.

При этом тупиковая ситуация в Банке Японии, доверие к которому в настоящее время проверяется рынками, и продолжающаяся валютная война явно приносят пользу золоту.

Рост золота в иенах особенно впечатляет.

Этот график золота в иенах начинает напоминать график движения золота по отношению к другим бумажным валютам, которые рухнули в последние годы, как это недавно произошло с турецкой лирой.

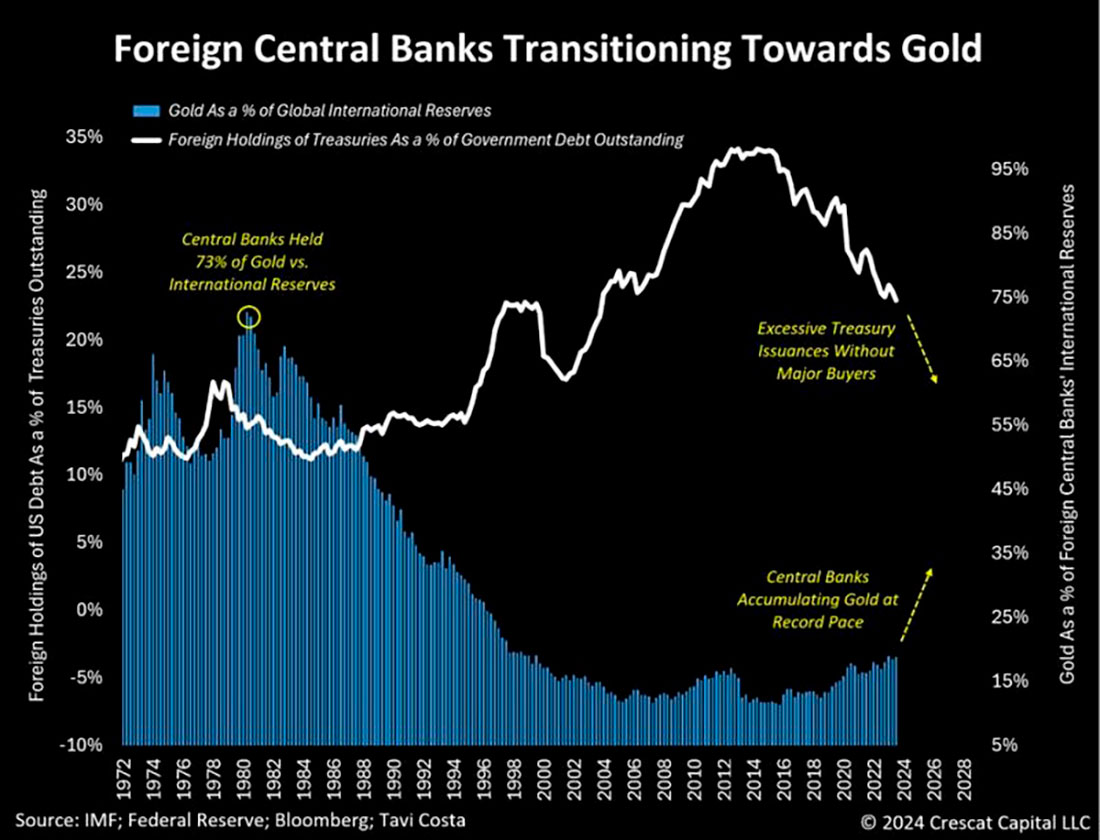

Столкнувшись с риском обвала стоимости своих бумажных валютных резервов, центральным банкам имеет смысл увеличить покупки золота.

В последние месяцы это движение фактически усилилось.

Отавио Коста недавно опубликовал интересный график, иллюстрирующий аппетит центральных банков к золоту. Он ясно показывает, что эти учреждения покупают золото и одновременно продают суверенные облигации.

Уверенность центральных банков в способности валют сохранять стоимость этих долговых инструментов подрывается, что во многом объясняет текущий рост золота.

Потеря доверия затрагивает страны с крупной задолженностью, особенно те, которые столкнулись с долговой стеной.

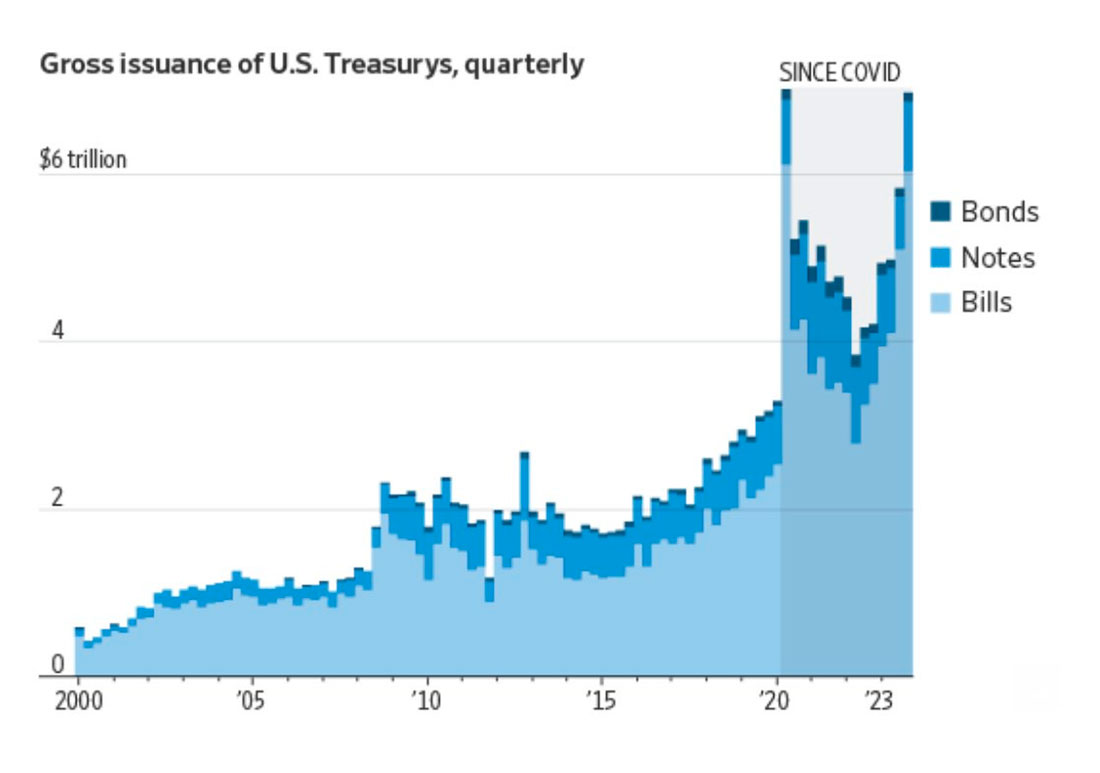

В то время как центральные банки отказываются от долговых ценных бумаг, Соединенные Штаты выпускают рекордный объем краткосрочных облигаций для рефинансирования своего долга. В настоящее время США осваивают рынок так же интенсивно, как и во время кризиса с COVID-19.

Денежно-кредитная интервенция, вероятно, увеличится по мере ускорения проведения казначейских аукционов. Волатильность на валютном рынке, скорее всего, возрастет, и рынок золота воспользуется этой возобновившейся волатильностью.