Мы все привыкли к тому, что инвестиционные банки по операциям с драгоценными металлами — чтобы покрыть свои короткие позиции на Comex — дожидаются, пока спекулянты станут чрезмерно бычьими и уязвимыми для снижения курса золота, которое провоцирует их стоп-лоссы. Алгоритмические трейдеры также быстро переходят от длинных позиций к коротким, сбрасывая контракты на падающий рынок и тем самым ускоряя снижение. Необходимо отметить, что Средства Управляющих (Managed Money) являются краткосрочными, их привлекают фьючерсные рычаги, и их позиция на золоте часто является частью расширенной стратегии риска, используемой хедж-фондами. Они не намерены дожидаться поставки. Остальной инвестиционный мир, принимающий стратегические портфельные решения, не так часто оказывается вовлеченным в эту игру на рынке золота.

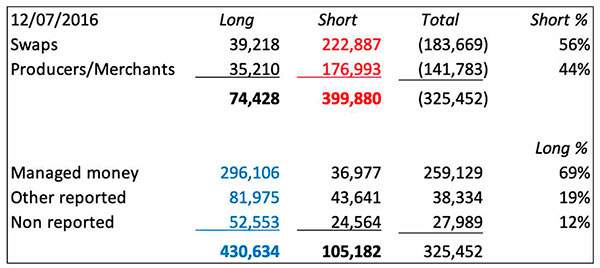

Первая картинка демонстрирует типичный сетап, зафиксированный в данном случае в июле 2016 года. Категория «Управляемые деньги» (296,106 — нетто 259,129 контрактов) близка к рекордному показателю. Открытый интерес представлял собой 633 000 контрактов, а цена золота составляла $1 360, которая в декабре прошлого года достигла отметки $1 040.

В неспекулятивной категории объем шортов у инвестиционных банков по операциям с золотом (Swaps) был равен 56%, а у производителей и продавцов — 44%. Рыночная стоимость чистых свопов составила $25 млрд. Лонги категории Управляющих (хедж-фондов) равнялись 69% или 296 106 контрактов, что близко к максимуму. Бычьи настроения стали сильными, а это дало возможность легкой наживы банкам, которые к следующему декабрю снизили цену до $1 120, сократив свои чистые шорты до 50 000 контрактов.

Это была игра, которая началась с фьючерсов на Comex, используемых для компенсации длинных позиций по драгоценным металлам на LBMA. Со временем трейдеры инвестиционных банков увеличили лимиты своих торговых позиций, в отличие от их деятельности по чистому хеджированию, что также им позволило легко заработать деньги, занимая другую сторону сделок.

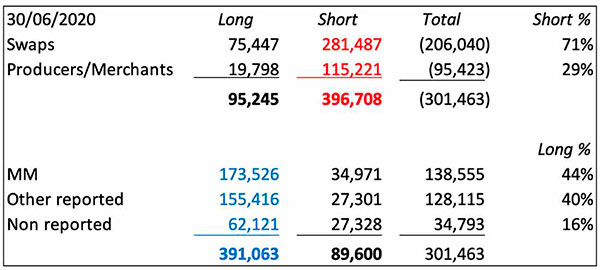

Теперь посмотрим на текущую ситуацию, когда цена на золото достигла десятилетнего максимума ($1 775 за унцию), а открытый интерес составил 561 628 контрактов (по состоянию на 30 июня).

В неспекулятивной категории объем коротких позиций Swaps увеличился по сравнению с июлем 2016 года, несмотря на то, что открытый интерес стал на 71 372 контракта ниже. Стоимость чистых шортов по текущим ценам составила $36,6 млрд. А произошло следующее: производители и продавцы сократили свои позиции, по-видимому, решив, что хеджирование объемов выпуска продукции предприятиями менее важна в нынешних условиях инфляции. Следовательно, банки держат 71% шортов.

Однако в категории спекулянтов ситуация обстоит интереснее. Хедж-фонды, с чистыми лонгами в размере 138 555 контрактов, повысили их число лишь на 25 000 в сравнении со средним значением, что недалеко ушло от их бычьи настроений в июле 2016 года. На оставшиеся две категории приходится 56% длинных позиций, и они вовсе не ведут себя как непостоянные хедж-фонды. К ним относятся семейные фирмы, лица с очень высокими доходами и иностранцы с Globex, которые ждут поставки с целью получить физические золотые слитки — 171 тонну по одним только июньским контрактам.

Вывод

Банки по операциям с золотым металлом находятся между молотом и наковальней. В течение многих лет они играли с хедж-фондами. Игра прекратилась, но выбраться не так-то просто. На данный момент они пытаются ограничить цену золота, но она растет из-за повышенного спроса и, следовательно, растет число позиций на рынке.

Активный августовский контракт истекает в конце этого месяца, и инвестиционные банки снова будут вынуждены увеличивать объемы поставок. Кроме того, связь между Comex и LBMA нарушена, из-за чего премии к цене золота лондонской биржи на Comex растут. Вероятность того, что рынок золотых фьючерсов движется в сторону глубокого кризиса, повышается, и об этом форс-мажоре придется объявить, если мы окажемся на пороге более масштабного банковского кризиса.