В третьем квартале рынок золота вступил в период повышенной волатильности, что обычно является положительным индикатором для металла. По мере того, как золото начало выходить из тени, растущее число инвесторов и аналитиков рекомендовали накапливать данный актив безопасности. Уже в течение 11 месяцев глобальные ETF являются чистыми покупателями золота, а центральные банки были чистыми покупателями каждый месяц года, кроме октября, когда две страны ликвидировали часть активов, чтобы удовлетворить долларовые требования в результате экономического кризиса, вызванного COVID-19.

Мы предвидим дальнейший рост золота в ближайшей перспективе, поскольку заторы, созданные выборами в США, начинают исчезать. Избирательный процесс создавал препятствия для новых бюджетных стимулов с июля, когда прямые переводы физическим лицам исчерпали поддержку Конгресса. Эта пауза в налогово-бюджетном стимулировании, в результате которой государственные выплаты по соцобеспечению достигли поразительных 25% дохода домохозяйств, совпала с паузой в восходящем движении золота. Однако совершенно очевидно, что дальнейшие стимулы приветствуются с обеих сторон палаты представителей, и даже республиканский сенат, если он останется таковым, не сможет остановить триллионы финансовых стимулов.

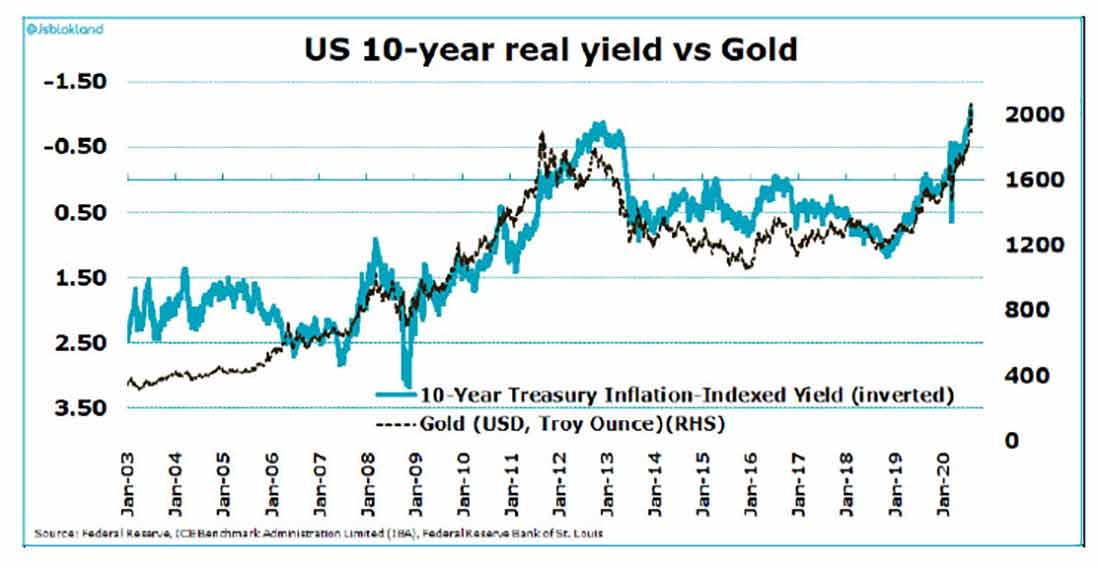

Двумя основными движущими силами цены золота являются доллар и реальная доходность. Согласно нашей оценке, в наступающем году оба фактора окажутся положительными.

Начнем с доллара: ФРС будет вынуждена финансировать любые расходы, одобренные Конгрессом. Иностранные активы достигли десятилетнего минимума, поскольку в этом году крупнейшие покупатели стали нетто-продавцами. Поэтому мы ожидаем, что в следующие несколько месяцев монетизация долга ФРС ускорится, что окажет негативное влияние на доллар.

В марте и апреле баланс Федрезерва вырос на 3 триллиона долларов, что, не случайно, совпало с резким увеличением дефицита США до 3 триллионов долларов. В этот момент золото оставило мартовский минимум позади. Монетизация долга — это формула слабости доллара.

Касательно доходности, рыночный фон в настоящее время благоприятствует «рефляционной торговле», что связано с очевидным успехом американской инициативы по созданию вакцины. Это спровоцировало распродажи на рынке казначейских облигаций, поскольку «горячие» деньги вернулись в акции и привели к росту доходности. С нашей точки зрения, реакция ФРС будет агрессивной: нельзя допустить, чтобы повышение доходности сдерживало восстановление экономики. Федрезерв, скорее всего, ограничит доходность путем дополнительного количественного смягчения (QE).

Ограничение доходности в рефляционных условиях предполагает повышение инфляционных ожиданий и снижение реальной доходности. А это идеальная формула для роста цены золота.

Если доходность не сможет привлекать и удерживать частный капитал, ФРС выкупит больше долгов, и доллар упадет.

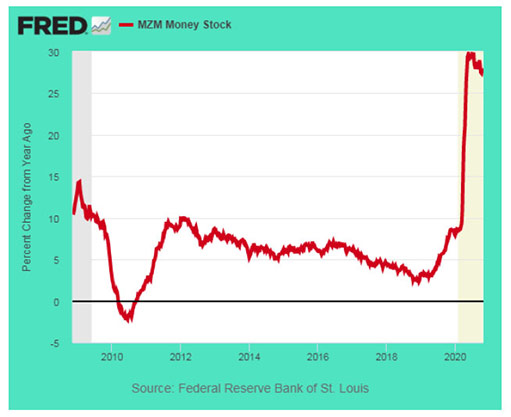

Помните, что сегодняшнее QE не похоже на QE после Великой рецессии, когда закачанные в финансовую систему новые деньги привели к сдержанной реакции в плане увеличения денежной массы и инфляции. Сегодняшнее количественное смягчение внедряется в реальную экономику посредством прямых трансфертных платежей физическим и юридическим лицам, а также для поддержания безнадежных ссуд и оказания финансовой помощи.

Денежная масса увеличивается стремительными темпами. Жребий брошен, и пути назад нет.

В будущем золото станет лучшей защитой частного благосостояния, но для этого, при текущих ценах, на всех драгметалла может не хватить.

В случае рефляции инфляционные ожидания значительно повысятся. Поскольку рост номинальной доходности будет ограничен количественным смягчением центрального банка, реальная доходность упадет. В последние годы соотношение между реальной доходностью и золотом было практически идеальным.

Увеличение денежной массы MZM — денег, доступных для немедленных расходов — замедлился(!) до 27,5% в годовом исчислении по сравнению с 30% два месяца назад на фоне беспрецедентных темпов выпуска фиатной валюты, которая временно удерживает экономику на плаву.