Но это произошло до того как глава Федерального Резерва достал красную тряпку и оживил быков. Фед заявил инвесторам по всему миру, что процентные ставки останутся на «чрезвычайно низких уровнях» еще два года и золото прыгнуло на 3%.

Банк UBS так описал это положение — «если инвесторам и требовалась дополнительная причина для того, чтобы занять длинную позицию на золото, они ее получили вчера… облегченная денежная политика — это отличный фундамент для дальнейшего движения вверх».

Для золотых жуков еще два года почти нулевых краткосрочных процентных ставок означает, что негативные реальные процентные ставки никуда не денутся, а исторически это всегда было сильным драйвером для более высоких цен на золото.

Бернанке и Фед — это не единственные центральные банкиры, участвующие в корриде. Бразилия уже несколько раз снижала свою эталонную процентную ставку и Китай снизил резервную ставку в декабре. По сведениям ISI Group, 78 «облегчительных» движений было объявлено по всему миру за последние пять месяцев по мере того денежное стимулирование экономик набирает обороты.

Один из основных инструментов, используемых центральными банкирами, — это наращивание денежной базы, а это создало массу ликвидности в глобальной системе. Всемирная денежная база выросла на 8% за год на декабрь 2011 года или $4 трлн, по данным ISI. Несколько недель назад я упомянул, что в Китае произошел рекордный рост трехмесячного изменения денежного агрегата М-2 после сокращения резервной ставки.

В тандеме негативные реальные процентные ставки и растущая мировая денежная база заряжают энергией золотую Ставку на Страх. Давление, которое два этих фактора оказывают на бумажные валюты, заставляет инвесторов от бэби-бумеров до центральных банкиров владеть золотом в качестве альтернативной валюты.

Адриан Эш (Adrian Ash) из Bullionvault говорит, что ЦБ активно занимаются золотым шоппингом и это продолжается с тех пор как Фед снизил процентные ставки на 0,25% в 2007 году. Начало покупок золота ЦБ ознаменовало глобальные перемены для желтого металла.

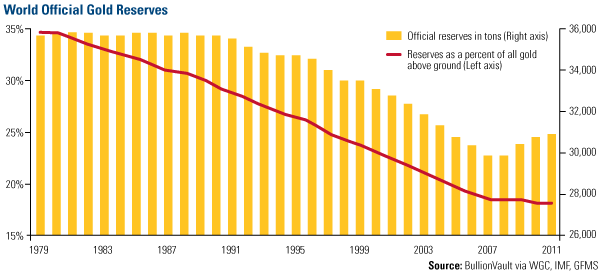

На графике ниже видно, что исторически официальные золотые резервы были значительно выше, равняясь в среднем 35 тыс тонн. В 1990-е ЦБ начали продавать и резервы достигли исторического минимума в момент начала снижения ставок Федом. Адриан говорит, что объем золотых резервов сегодня находятся на шестилетнем максимуме, а их текущий размер — чуть меньше 31 тыс тонн.

Есть большие страны, а есть маленькие. В декабре Россия, с 2005 года постоянно наращивающая объем своих золотых резервов, купила почти 10 тонн, Казахстан — 3,1 тонн, а Монголия — 1,2 тонн. UBS говорит, что «хотя объемы покупок не слишком велики, это, тем не менее, является продолжением тенденции к накоплению золота официальным сектором».

Официальные золотые резервы мира: красная кривая — доля резервов в суммарных запасах золота над землей в % (левая шкала), желтым — официальные резервы в тоннах (правая шкала).

Но не все центральные банки сегодня покупают. Загруженный долгами Запад распродает свои золотые резервы, тогда как развивающиеся рынки увеличили их по весу на 25% с 2008 года, говорит Адриан.

Доля резервов в суммарных запасах золота над землей также снизилась и «куда более значительные объемы золота оказались в частных руках», говорит Адриан. С 1979 года доля резервов в суммарном золоте над землей падает значительно быстрее, по мере того как частные лица все более активно воспринимают золото в качестве финансового актива.

Адриан указывает на китайский План золотого накопления как на пример этой тенденции. Программа запущена совместными усилиями Индустриального и коммерческого банка Китая (ICBC) и Всемирного совета по золоту и позволяет китайским гражданам покупать золото в небольших количествах, чтобы создать «золотое яичко» в течение длительного времени. Совет отчитался в сентябре, что за первые несколько месяцев ее работы в рамках программы было открыто 2 млн счетов и их количество растет ежедневно.

Такие программы открывают доступ к золоту как инвестиции целому новому классу китайцев, но это лишь часть гигантского спроса на золото, который мы наблюдаем в Китае. Помимо Ставки на Страх золотом также двигает Ставка на Любовь, что объясняется сильной культурной привязанностью к золоту китайской и индийской культур.

В 2010 году индийский субконтинент и Восточная Азия потребили более 60% золота и 66% золотых ювелирных изделий в мире, говорит Всемирный совет по золоту.

Спрос на ювелирные изделия из Индии исторически растет в сезон индийского календаря под названием Шрад (Shradh), но в прошлом году высокие цены и падающая рупия оттолкнули многих индийских покупателей.

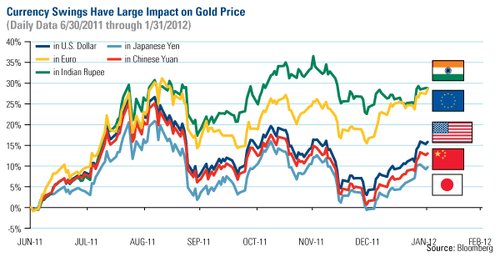

Если вы думали что $1,900 — это слишком высокая цена для унции золота, представьте что почувствовали индусы, когда рупия упала против доллара США, вызвав зубец цены на золото в рупиях. Золото в рупиях подорожало более чем на 35% с июля по ноябрь, то есть более чем в три раза больше чем в долларах, юанях или иенах. Этот валютный маятник оказал большое влияние на объем индийского золотого импорта, упавший на 56% в четвертом квартале, по данным Бомбейской ассоциации драгоценных металлов.

Валютная нестабильность сильно влияет на цену на золото: цена на золото в долларах США (синим), евро (желтым), рупиях (зеленым), иенах (голубым), юанях (красным).

«Индийские покупатели вернутся» после того как они приспособятся к более высоким ценам, говорит Фред Хики (Fred Hickey). В одном из последних выпусков своего письма «Высокотехнологичный Стратег» (TheHigh-Tech Strategist), он ссылается на период конца 2007 года, как недавний пример того как индийский рынок золота пережил такую черную полосу. В этом году спрос на золото в Индии упал в пропасть после того, как цены подскочили выше $1000 за унцию в четвертом квартале, на «короткий срок» остудив индийский золотой пыл. Фред говорит, что культурная близость к золоту в качестве важного средства сохранения капитала и защиты от инфляции заставит индийских покупателей вернуться на рынок.

Тенденция уже изменилась в 2012 году, так как UBS сообщил, что в первый день торгов продажи физического металла в Индию превысили вдвое их обычный уровень, по словам Фреда. Хотя это очень краткосрочная перспектива, я думаю, что покупки золота в этой стране будут продолжаться.

В Китае «также как и в Индии на золото смотрят как на средство сохранения капитала и защиты от инфляции», говорит Фред. Спрос продолжал расти, особенно в третьем квартале, когда объем китайских золотых закупок превысил объем индийских. «Спрос на физическое золото среди китайцев был интенсивным в течение всего года», говорит Фред. К третьему кварталу Китай уже купил 612 тонн, что превысило суммарный уровень спроса за 2010 год, по данным Всемирного совета по золоту.

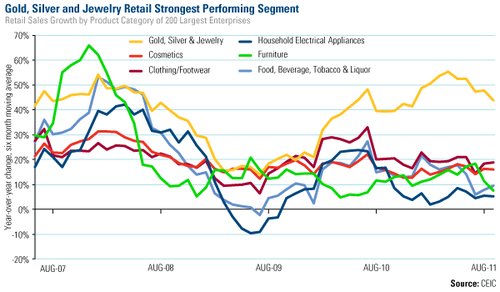

В китайской рознице самым сильным сегментом в 2011 году стала продажа золота, серебра и ювелирных изделий, говорит банк JPMorgan в своем исследовании о Китае. Рост в этом сегменте значительно превзошел сектор одежды и обуви, домашней электроники, и даже продовольствия, табака и алкоголя, несмотря на то, что все они несколько выросли.

Сравнительные результаты продаж в китайской рознице — драгоценные металлы и ювелирные изделия выделены желтым.

JPMorgan говорит, что большая часть роста пришлась на более бедные города «где уровни доходов растут быстрее всего и улучшения в розничной инфраструктуре позволили быстро увеличить размер торговых сетей».

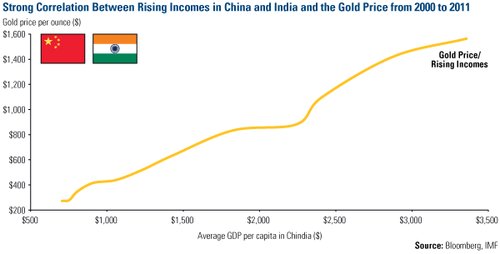

Растущие доходы вместе с политическими мерами государства, направленными на поддержку экономического роста стали основными драйверами растущих цен на золото. Посмотрите на график ниже, показывающий мощную корреляцию между доходами в Китае и Индии и ценой на золото. По мере роста доходов жители этих стран исторически покупают все больше золота и тем самым толкают вверх цену на него.

Мы ожидали, что Год дракона вызовет рост покупок традиционных золотых подарков, таких как ювелирные изделия и монеты с изображением дракона. Покупки золота поставили новые рекорды, говорит Mineweb, а продажи драгоценных металлов скакнули почти на 50% по сравнению с тем же периодом прошлого года, по сведениям Пекинской муниципальной торгово-промышленной палаты.

Это должно послужить предупреждением всем отрицателям золота. Борцы с золотым быком, берегитесь, — вам теперь придется биться с золотым быком и одновременно отгонять золотого китайского дракона.