Прогноз цены на золото

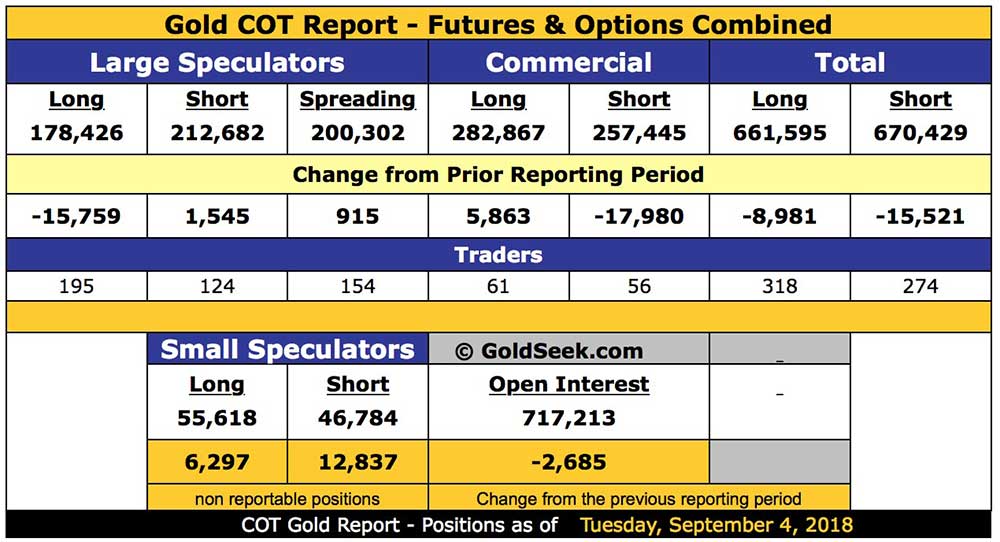

- О том, что цена золота готовится резко вырасти, все более и более однозначно свидетельствуют цифры на очередном COT отчете, который вышел на бирже COMEX 7 сентября. Из него следует, что крупные маркет мейкеры за прошедшую неделю еще больше увеличили свою чистую длинную позицию на бирже, и спекулятивные игроки (с кредитными «плечами») еще глубже залезли в чистый «шорт»:

- Ситуация беспрецедентная — никогда не имевшая место за последние 20 лет на этой ведущей биржевой площадке, и говорящая о многом. В краткосрочной перспективе, на наш взгляд, она скоро разрешится «шорт сквизом» — массовым и принудительным закрытием / выкупом коротких позиций спекулянтов по ордерам «стоп лосс», в результате чего цена может взлететь вверх на 10%+ в ближайшие недели.

- Ко всему прочему, начался наиболее сильный сезон активного физического спроса на золото в Азии, который отчасти компенсируется слабостью валют развивающихся стран (и в частности, индийской рупии) относительно доллара. Это повышает цену золота в локальных валютах, и как следствие, несколько ограничивает спрос на него — несмотря на сезон.

- Необходимо понимать, что — вопреки всем официальным заверениям — у рубля есть очень веские фундаментальные причины падать дальше. Причины эти — в слабости российской экономики, тотально и хронически зависящей от импорта всего. Есть большое количество причин, по которым в России невыгодно производить, и поэтому 95% потребительских товаров импортировать из-за рубежа, обменивая их на необработанное сырье.

- Основные причины: неблагоприятный деловой климат, высокие налоги, недоступное кредитование, высокое административное давление, как следствие — тотальный монополизм / олигополии, и т.д. Там, где сильное административное давление — постоянно вводятся новые поборы, там, где монополии / олигополии — быстро растут цены и тарифы, разгоняется инфляция. А инфляция всегда давит на курс обмена национальной валюты.

- Если какой-то товар / услуга в России стоит дороже (из-за разогнавшейся инфляции), чем за рубежом, эту услугу становится выгоднее импортировать. Для импорта надо закупать валюту. Таким образом, рост цен в России повышает спрос на валюту, а последнее — давит вверх на курс валюты к рублю. Законы экономики, ничего более.

- В монополизированной экономике быстрее растут цены --> валюта страны с монополизированной экономикой должна постоянно девальвироваться к валютам тех стран, где инфляция ниже.

- У нас есть все основания предполагать, что в апреле 2018 г. завершилась полуторагодичная консолидация курса рубля к доллару на уровне 58 +/- 3 рубля, и началась новая долгосрочная фаза девальвации рубля, которая выведет курс доллара к рублю на уровни выше 100 рублей за доллар не позднее 2021 г. (а возможно, и сильно раньше). Вам надо обезопасить свои сбережения / накопления от очередной волны девальвации рубля.

- Во-первых, необходимость репатриации части капиталов. Часть этих капиталов будет инвестирована в России, а часть (ввиду неблагоприятного инвестиционного климата / высоких налогов / и т.д.) — размещена в пассивной форме. Проблема в том, что в условиях кризиса / девальвации рубля, в России недостаточно инструментов, которые позволят не то, чтобы заработать доходность, но даже сохранить капитал. Такие инструменты пассивного вложения необходимо создать, они — к сожалению — не могут быть привязаны к рублю (ввиду его идущей девальвации).

- Второе обстоятельство в том, что в условиях постепенного ужесточения санкций, нельзя исключать ситуацию, когда многие российские финансовые институты и компании окажутся, скажем так, сильно ограничены в проведении своих внешних операций. И тогда стране могут понадобятся альтернативные механизмы совершения трансграничных взаиморасчетов. В свое время, когда Иран обложили «калечащими» санкциями, они наладили «золотой транзит» через Турцию и ОАЭ. С другой стороны, в условиях жесткого режима контроля над движением капитала в Китае, Шанхайская биржа золота служила (и продолжает служить) одним из механизмов флотации юаня к доллару.

- Мы сейчас вступаем в период высокой глобальной финансовой и социально-политической прочей турбулентности, приблизительно везде. Золото, как инструмент «якорения доверия», может оказаться очень важным «ингредиентом» финансовой системы России — особенно в ситуации, когда рубль эту функции выполнять очевидно не может, а доллар и евро для этих целей использовать рискованно.

- Золото придется сделать полноценным инструментом финансовых расчетов и тезаврации, причем и на внутреннем рынке РФ - если, конечно, они хотят минимизировать часть рисков, связанных с санкциями. А таким инструментом оно станет только при отмене НДС. Это тот случай, когда санкции могут приносить пользу — заставляя правительство предпринимать стратегически верные шаги, которые оно бы в другой ситуации не предприняло из-за превалирующих конъюнктурных соображений.

- Таким образом, исключать отмену НДС на золото в 2019 нельзя, и это можно резко расширить спрос населения и на золото как инструмент сбережений, и на инфраструктуру вложений в физическое золото — включая возможность снимать слитки со своего счета ОМС (обезличенного металлического счета в банке).

- Слитки проще подделать, их необходимо покупать / продавать только в банке. Монеты подделать и намного сложнее (технологически), и опаснее — ввиду наличия тяжелых уголовных наказаний за фальшивомонетничество.

- Слитки номерные, и их хождение и владение полностью отслеживается государством. Монеты — анонимное средство платежа, которое может иметь хождение между физ. лицами.

Цены на золото: COT отчет (Источник: GoldSeek.com)

О рубле…

Почему в России могут отменить НДС на золото и другие драгметаллы

Разговоры о возможной отмене НДС на золото в России идут уже давно, и пока безрезультатно. Мы не знаем, будет ли результат в этот раз, но обращаем на ряд факторов, которые к нему могут наконец-то привести. Если вкратце, это санкции. Санкционный режим в отношении России / капиталов российского происхождения на Западе обуславливает перед руководством России несколько задач.

А что с ценой на инвестиционные монеты?

Будет ли в этом случае цена на инвестиционные монеты превышать цену монет? Мы полагаем, что ДА, ввиду следующих факторов:

С сентября 2018 года Банк России выпустит на рынок новую партию золотых инвестиционных монет Георгий Победоносец.

Следите за новостями Золотого Запаса и оформляйте заказы на покупку / продажу золотых монет в нашем каталоге.