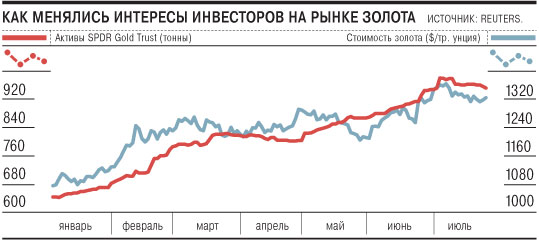

По итогам торгов вторника, золотые активы снизились на 4,4 тонны, до отметки 1996,2 тонны. Это минимальный показатель с 1 июля. За последние две недели активы фондов сократились на 16,44 тонны. Основной отток клиентских средств пришелся на крупнейший в мире биржевой фонд SPDR Gold Trust, активы которого снизились за отчетный период на 27 тонн, до 954,23 тонны — минимального значения с начала месяца.

Как менялись интересы инвесторов на рынке золота

Впрочем, ряд фондов смог привлечь клиентов. В частности, ETF Securities Ltd и iShares Gold Trust смогли увеличить активы на 4 тонны, доведя их до 218 тонн и 290,6 тонны соответственно, однако из-за их меньшего размера общую для рынка тенденцию не изменили.

Снижение интереса инвесторов к золоту негативно сказалось на цене металла. За последние две недели его стоимость снизилась на 4% и опустилась к значениям начала месяца. Вчера, по данным Bloomberg, золото стоило чуть выше $1320 за тройскую унцию, тогда как в начале месяца — на $50 больше.

Впрочем, после бурного роста в предыдущие месяцы коррекция на рынке драгоценного металла назрела. С начала года стоимость золота выросла на треть и 11 июня достигла максимальной отметки с середины марта 2014 года — $1375,34 за тройскую унцию.

Благодаря шестимесячному росту цен золото стало одним из наиболее доходных классов активов в текущем году. Поэтому неудивительно, что некоторые инвесторы могли начать продажи, фиксируя тем самым прибыль

аналитик "Альфа Капитала" Андрей Шенк

Поводом к фиксации прибыли могли стать ожидания итогов заседания Федеральной резервной системы США, которые должны быть оглашены в среду поздно вечером. По словам управляющего активами General Invest Валентина Журбы, некоторые инвесторы проявляют осторожность перед заседанием американского финрегулятора. Несмотря на то что большинство участников рынка оценивают вероятность июльского повышения ставки всего в 10%, регулятор может изменить тон своих комментариев.

Члены Комитета по открытому рынку США могут ужесточить риторику в плане необходимости повышения ставок в текущем году, и это внушает опасение инвесторам

Валентин Журба

Впрочем, о смене тенденции, сформировавшейся в предшествующие месяцы, говорить пока рано.

Рынок все еще надеется, что ФРС не будет повышать ставку резко. При этом исторически низкие уровни безработицы в США — это сигнал к тому, что инфляция будет ускоряться, поэтому такие антиинфляционные инструменты, как золото, будут необходимы для диверсификации портфеля

аналитик "Альфа Капитала" Андрей Шенк

В краткосрочной перспективе цены на золото будет поддерживать и неопределенность, вызванная результатами голосования по Brexit, считает аналитик по сырьевым рынкам Julius Baer Карстен Менке: процесс выхода Великобритании из ЕС займет несколько лет, плюс сохраняются риски, что другие страны могут последовать примеру британцев. Валентин Журба не исключает, что инвесторы могут воспользоваться происшедшей коррекцией для открытия новых позиций.