Мэттью Пайпенбург 11 февраля 2024 | Перевод: Золотой Запас

Реальность среди фантазий: интервью Путина

Конечно, не все является ложью, но на фоне теперь уже открыто дискредитированного наследия средств массовой информации и растущего потока дезинформации и недостоверной информации, нужно избирательно просеивать тонны фантазий для поиска унция реальности.

Например, недавние заголовки, посвященные интервью Карлсона и Путина, могут вызвать бурную реакцию, комментарии и предвзятость, во многом в зависимости от того, считает ли кто-то Путина "злодеем №1" или сторонником политического прагматизма, Зеленского — возрожденным Джорджем Вашингтоном или марионеткой, а Такера Карлсона — "поверхностным журналюгой" или трепетным искателем истины.

Ничто из того, что я скажу, не изменит личные предубеждения, основанные на политизированных и превращенных в оружие уловках и сообщениях Министерства юстиций, WSJ, FOMC или NYT.

Придерживайтесь математики

Вот почему математика и фактические данные, а не просто читатели, банкиры-продавцы и политики, отдающие приоритет власти, представляют собой самый безопасный маяк в нынешнем финансовом и геополитическом тумане.

Итак, давайте придерживаться математики и фактов и позволим нам / вам быть нашими / вашими собственными судьями.

Нахальство или здравомыслие?

Путин, например, вслух задался вопросом, почему США тратят миллиарды на военный конфликт, который можно было бы избежать, несмотря на то, что их собственная страна тонет в более чем $33 (фактически $34) триллионах государственного долга, явной иммиграционной катастрофе на южной границе и неоспоримых признаках дедолларизации, поскольку Китай и Россия, а также многие страны БРИКС+ постепенно отходят от доллара.

Он также сделал несколько потенциально пророческих замечаний о медленном упадке нефтедоллара — теме, которую мы неоднократно поднимали.

Была ли это просто дезинформация и "российская пропаганда"? Вы можете решить сами.

В конце концов, Путин не обязан быть "ангелом", но когда дело доходит до некоторых математических фактов, на его слова стоит обратить внимание.

Долг имеет значение

Сейчас государственный долг США составляет более 120% ВВП. Мы и многие другие уже много лет открыто предупреждаем, что это не только национальный позор (и управленческий грех), но и то, что такие абстрактные триллионы долгов также являются математически сдерживающими факторами для подлинного (а не основанного на долгах) «роста».

В конце концов, «рост», основанный на долге, — это не настоящий рост, а просто увеличение долга — это все равно, что давать подросткам из студенческого общества кредитную карту для оплаты вечеринок каждый семестр, игнорируя при этом последующую необходимость оплаты счетов.

Мы также напомнили, что война с инфляцией, которую Пауэлл назвал «временной», не только далека от завершения, но и что худшие боевые раны (то есть, инфляционные боли) еще впереди.

Проще говоря, Пауэллу нужна инфляция и обесцененный доллар (через неизбежное снижение ставок и новые триллионы долларов, созданные из воздуха), чтобы оплатить не только растущий и смущающий государственный долг дяди Сэма, но и еще триллионы необеспеченных обязательств на государственном балансе.

Оказавшись в фатальной долговой яме, ФРС, а, следовательно, и экономика США и доллар, теперь оказались в ловушке, и что бы кто ни думал о Путине, он знает, что это правда.

Повышение ставок Пауэлла с 2022 года по принципу «выше и дольше» действительно способствовало снижению инфляции, но это также укрепило доллар США, обрушило цены на облигации и сделало доходность облигаций слишком высокой (и слишком дорогостоящей) для иностранцев, владеющих долговыми обязательствами на сумму более $13 триллионов долларов.

Это вынудило иностранцев продать большую часть своих облигаций (на сумму $7,6 трлн долларов), чтобы получить наличные для погашения своих долларовых долгов.

Конечным результатом стал все более беспорядочный рынок облигаций, поскольку доллар и доходность облигаций росли, в то время как цены на облигации падали, что только усугубляло дефицит США (бюджетное доминирование), усиливало боль для малого бизнеса, увеличивало процентные расходы дяди Сэма, ужесточало кредитования в банках и провоцировало выпуск новых долговых расписок (т. е. увеличение долга).

Большая загвоздка

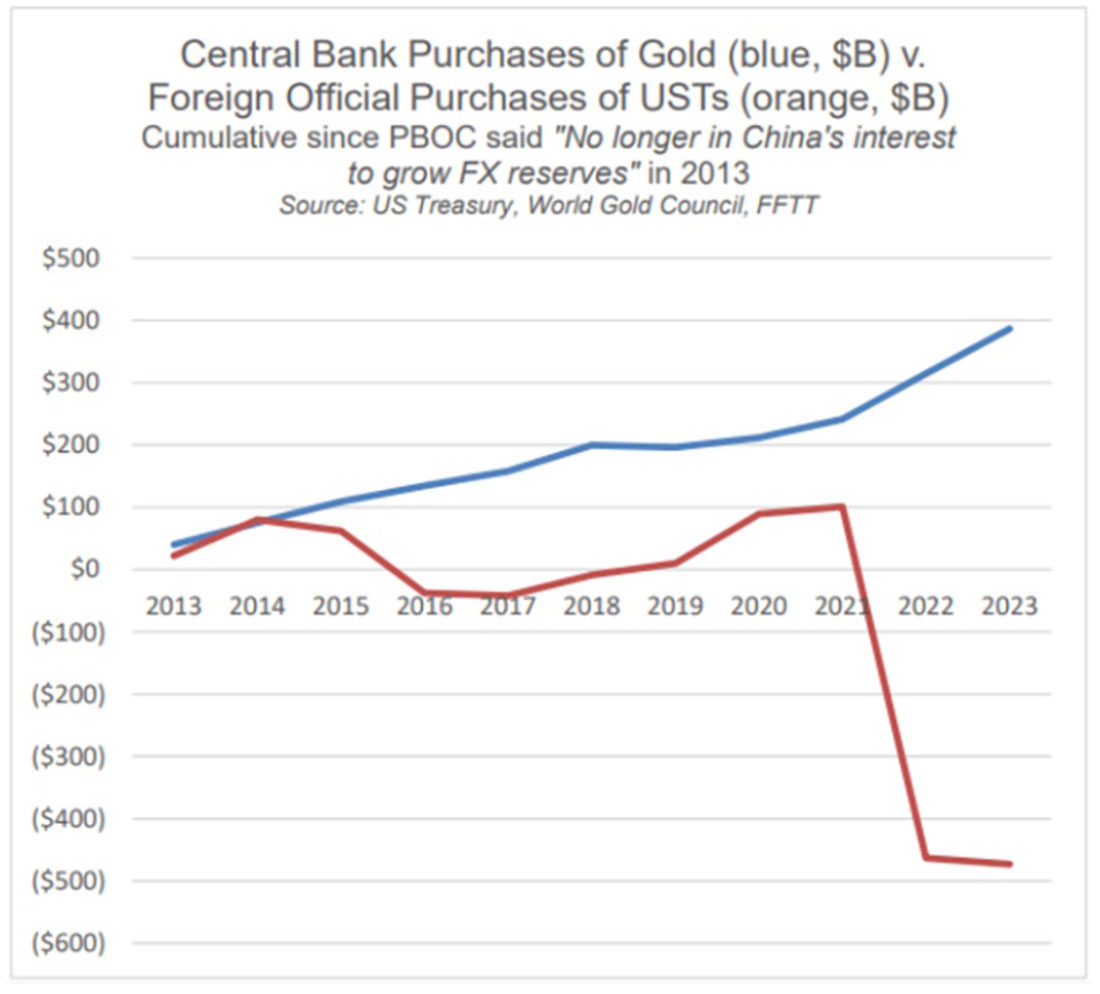

Но вот в чем загвоздка — и она значительная: никому не нужны эти долговые расписки.Центральные банки сбрасывают казначейские облигации США и скупают золото.

Доверие к американскому долгу уже не то, что раньше, а вера в превращенный в оружие доллар (как мы предупреждали с 2022 года) угасает — да, медленно, но верно.

Мы знаем это; центральные банки знают это и, что неудивительно, даже Путин знает это.

Таким образом, если дядя Сэм вдруг не захочет объявить дефолт по своему долгу (этого не произойдет) или допустить провал аукциона UST (не произойдет), единственный реалистичный вариант получения более необходимой долларовой ликвидности (если не считать Бреттон-Вудса 2.0) будет увеличение синтетической ликвидности, сначала с помощью рынков репо и общего счета казначейства (как это было в сентябре 2019 и 2022 годов, а также в марте и октябре 2023 года) и, наконец, с помощью безграничного количественного смягчения (как это было в марте 2020 года).

Только не спрашивайте, когда начнется «супер-количественное-смягчение», поскольку никто этого не знает — но оно приближается, и более быстрыми темпами, чем даже Путин думает.

Где инвесторы сталкиваются с реальностью

Итак, какое значение имеют все эти долги, облигации, валюта и дисфункции ФРС для вас, рынков и ваших бумажных денег?

Ну, огромное.

Что касается Мэйн-стрит, то их страдания, как я много раз доказывал и утверждал, очевидны.

Проще говоря, средний класс уже обречен.

Акции, золото, биткойн и облигации

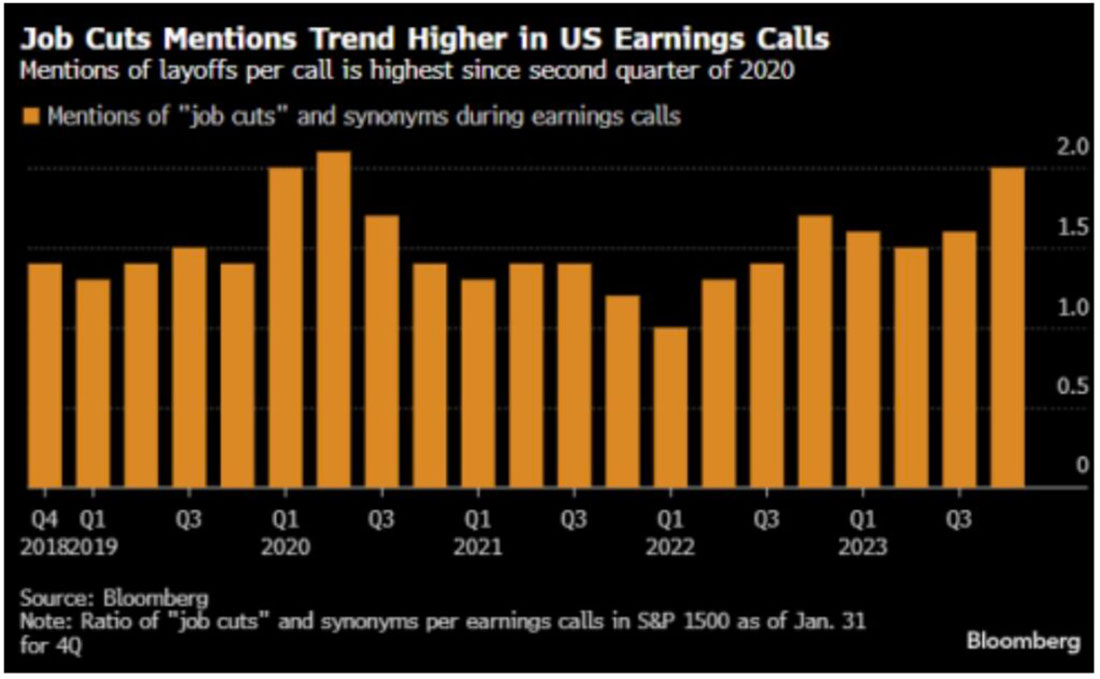

Сокращение рабочих мест объективно имеет тенденцию к увеличению, что по иронии судьбы увеличивает доходы компаний с меньшими накладными расходами из-за меньшего количества сотрудников.

Число занятых полный рабочий день сократилось на 1,4 миллиона американцев за последние 3 месяца такими темпами, которые редко наблюдались в истории США, в то время как политики хвастаются ростом ВВП.

Но, повторюсь, «рост» ВВП происходит за счет дефицитных расходов (дефицит ВВП составляет 8%), а не за счет устойчивого развития Мейн-стрит.

Подумайте об этом.

В краткосрочной перспективе эти дисфункции, увольнения, прогнозы снижения ставок ФРС и смущающий уровень долга на самом деле являются оптимистичными для акций.

Будьте осторожны, вы, будущие убийцы драконов

Но действуйте осторожно на этом так называемом «бычьем рынке» новых максимумов акций, поскольку под его растущими крыльями скрывается много комической гнили.

Несмотря на то, что 2024 год начался с рекордных показателей на фоне крайней волатильности, импульса краткосрочных прибылей и неверных оценок акций компаний, связанных с искусственным интеллектом, напоминающих манию dot.com, рынок опасно узок — лидируют Amazon, Microsoft, Nvidia и META.

Тот факт, что капитал Microsoft превышает ВВП Франции, заставляет меня задуматься о моих антимонопольных книгах в юридической школе, а также об определении корпоративизма в анналах фашизма… То, что я вижу, больше похоже на феодализм, чем на свободный рынок капитализма.

Между тем, за 30 дней Nvidia стала еще одной Tesla с точки зрения рыночной капитализации, с ошеломляющими изменениями пар факторов (т. е. несоответствием цены и стоимости). Сигналы, которые мы видим, выглядят почти идентично сигналам 1998-2000, 2006-2008 и 1970-1973 годов, событий, которые закончились «кровью на улицах».

Долгосрочная мудрость

Долгосрочные инвесторы, как правило, более осторожны, чем краткосрочные спекулянты. Они видят более широкую спираль долга (и смерти) американской валюты и долговых обязательств (измеряется индексом суверенных облигаций США, или TLT).

Например, растущая динамика коэффициентов GLD/TLT, BTC/GLD и SPX/TLT (т. е. золото, биткойн и S&P превосходят по доходности 10-летние облигации США) является достаточно четким свидетельством того, что рынки видят то, о чем мы предупреждали, а именно: наличные деньги и облигации больше не являются «тихой гаванью» в стране, погрязшей в долгах и обесценившемся долларе.

Золото имеет значение

Конечно, наша предвзятость и, что более важно, наше убеждение в мире, где обесценивание валюты фактически неизбежно и уже происходит, независимо от комических нарративов о ее относительной силе, состоит в том, чтобы защитить свое богатство с помощью лучшего актива, превосходящего валюту, который когда-либо знала история: золота.

Среди многих предсказуемых последствий глупой идеи использования доллара в качестве оружия, чтобы «навредить» Путину, был медленный, но столь же неизбежный переход от западной к восточной переоценке золота, что является просто еще одним способом сказать «более справедливая переоценка».

Короче говоря, фундаментальные показатели медленно возвращаются к некогда полностью фиксированному рынку золота в Нью-Йорке и Лондоне.

Шанхайская биржа золота имеет значение

Поскольку все больше стран отходят от доллара США, превращенного в оружие, и осуществляют чистые расчеты в своих торговых дельтах золотом, а не долларами США (факт, который Путин, скромно напомнил Такеру Карлсону), Шанхайская биржа золота (SGE) с каждым днем все активнее конвертирует рубли, юани и другие валюты в золото для урегулирования торговых дисбалансов без участия доллара.

Премии на SGE, как и цены на металл, движутся с Запада на Восток.

В какой-то момент 200-дневные скользящие средние цены золота, установленные на биржах в Лондоне и Нью-Йорке, должны будут отражать, а не игнорировать то, что происходит на все более популярной китайской бирже.

Говоря о SGE, важные события происходят прямо на наших глазах.

Изъятие золота — страшно или оптимистично?

В частности, SGE только что зафиксировала изъятие 271 тонны золота за один месяц, что является самым большим объемом за 10 лет.

Разве это не плохо для золота? Разве это не похоже на «набег на (золотой) банк»?

На самом деле, все совсем наоборот.

Во-первых, этот шаг открыто сигнализирует о том, что китайские инвесторы доверяют золоту больше, чем своим портфелям акций и недвижимости, а американские инвесторы осознают это медленнее — часто только тогда, когда становится слишком поздно.

Но в США золото, хранящееся в ETF (которые не являются лучшим выбором для «владения» золотом), также демонстрирует большие изъятия, в то время как спотовая цена растет, а не падает.

Цена на золото держится очень хорошо, хотя запасы золотых ETF истощаются. Причина этого в том, что центральные банки БРИКС скупают все свободное золото.

Подобные распродажи западных золотых ETF уже происходили в 2015 и 2013 годах и привели к падению цены на золото — не потому, что инвесторы его ненавидели, а потому, что банкам LBMA в Лондоне требовалось больше золота.

Однако на этот раз, отток из ETF увеличивается, но цена на золото растет. Почему?

Как Запад по ошибке создал новый золотой / нефтяной порядок

Ну, это во многом связано с тем, что мы говорили о Шанхайской бирже золота.

В отличие от 2013 года, сейчас в мире существует мощная биржа золота, основанная на юанях, а также нефтяные контракты, основанные на юанях (среди прочего, с Россией).

Это создает соотношение золота к нефти, основанное на юанях, как мы и предсказывали с первого дня санкций против России, и это соотношение конкурирует с соотношением золота и нефти, основанным на долларах США.

Опять же, и мы устали повторять это: использование доллара в качестве оружия против Путина в первом квартале 2022 года стало переломным моментом для мировой валюты (и, следовательно, для рынков нефти, золота и других сырьевых товаров). Почему?

Потому что это сблизило две крупные державы (Россию и Китай) в геополитическом и финансовом союзе, а также увеличило список стран БРИКС+, которые сейчас заключают двусторонние торговые сделки без участия доллара.

Мы также говорили, что этот процесс будет медленным, а не мгновенным, но даже мы поражены скоростью и масштабом этих рыночных изменений.

Учитывая, что глобальные рынки не потерпят двух цен и двух рынков для золота и нефти, мы утверждаем (как и Люк Громен), что «соотношение золота к нефти в долларах США должно оставаться таким же, как соотношение золота к нефти в юанях».

Запад вынужден признать монетарную роль золота

Как далее утверждает Громен, и я согласен с ним в этом, это означает, что если цена на золото в долларах рухнет, то цены на нефть в долларах должны будут рухнуть вместе с ценой на золото, что «раздавит» добычу сланцевой нефти в США и «фактически уступит мировой рынок нефти России и Саудовской Аравии».

Это заставляет США нервничать. Что еще более важно, это приведет к некоторым изменениям.

Проще говоря (и по иронии судьбы), благодаря рефлекторным санкциям Запада против Путина, Запад теперь, невольно, заинтересован в сохранении более справедливой цены на золото в качестве основного чистого резервного актива для компенсации дельт/дисбалансов в торговле сырьевыми товарами и энергоносителями.

В конце концов, США не могут просто игнорировать то, что остальной мир делает с золотом и нефтью.

Это, конечно, создает еще больше иронии и проблем для открыто загнанных в угол США.

Например, все в округе Колумбия и на Уолл-стрит знают, что рост цен на золото, а также возрастающая роль золота в международной торговле являются открытым оскорблением все более нелюбимого, обесцененного и бумажного доллара, который создают из воздуха.

Позором также являются многие годы плохого управления долларом со стороны центрального банка.

Но теперь Запад в целом и США в частности больше не могут игнорировать золотого слона в комнате или открыто игнорировать (и тихо манипулировать) ценой на золото.

Короче говоря, Восток сейчас напоминает миру и Западу, что в мире все более дрянных бумажных долларов, печатания денег и диких долгов золото имеет значение.

Развилка на дороге

Это означает, что Западу, возглавляемому США, придется столкнуться с реалиями своей валюты и долговых рынков, а также своего общества и Мейн-стрит.

Путин, независимо от того, доверяли ему или нет, предложил мир и расширение сотрудничества.

Стремится ли к тому же властолюбивый округ Колумбия, возглавляемый Пентагоном, столь открыто оторванный от своих граждан и некогда пользующегося доверием Госдепартамента?

Или округ Колумбия просто втянет США в более крупную войну, спровоцировав полный обвал доллара?